元利均等返済と元金均等返済の違い!どちらが向いているかを解説

- 2023.04.14

- 住まいのお役立ち情報

- 元利均等返済, 元金均等返済

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」があるため、それぞれのメリット・デメリットを理解して、どちらが良いか判断できるようになっていきましょう。この記事では、 元利均等返済と元金均等返済の違いについて解説します。

住宅ローンに申し込むときに、「元利均等返済と元金均等返済のどちらをご希望ですか?」と尋ねられて、どちらがよいのか悩んでしまう方が多くいます。

結論から説明すると、お客様の資産状況やライフプランによって、どちらを選択すべきかが変わるため、後悔しない選択をしましょう。

今回は、2つの返済方法の違いについてわかりやすく解説します。この記事を読めば、どちらの返済方法を選ぶべきか賢く判断できるようになるため、ぜひ参考にしてみてください。

元利均等返済と元金均等返済の違い

2つの返済方法の違いをまとめると、以下の表の通りとなります。

| 元利均等返済 | 元金均等返済 | |

| メリット | ● 返済プランの見通しが立てやすい ● 借入当初の返済額が安い ● 繰り上げ返済するとお得 | ● 返済する度に返済額が安くなる ● 総返済額が安い ● 元金部分の完済が早い ● ローン残債割れを防げる |

| デメリット | ● 総返済額が高い ● 元金部分の返済が遅い | ● 借入当初の返済額が高い ● 借入時に高い年収が求められる |

| おすすめ人 | ● 若い世代で年収が少ない人 ● 資産形成したい人 ● 教育費など出費が増える人 ● 繰り上げ返済を検討している人 | ● 返済総額を安く抑えたい人 ● 物件の売却を視野に入れている人 ● 繰り上げ返済を検討していない人 ● 収入や貯金の余裕がある人 ● ローン自体にストレスに感じる人 |

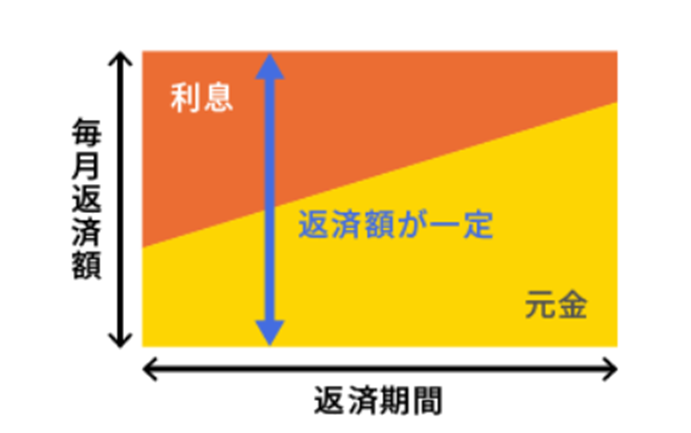

元利均等返済とは

出典元:『ARUHI住宅ローン』

元利均等返済とは、元金と利息で調整して毎月一定額を支払う方法です。返済時は利息の割合が多いですが、次第に元金の割合が多くなってきます。

メリット

毎月の返済額が一定のため、ライフプランの見通しが立てやすいことです。毎月の返済額が一定であれば「収入―支出=貯金」と考えられるため、子どもの教育費や車の購入費、老後の備えのお金を貯めやすくなります。

また、返済当初の返済額が安いため、教育費用などに費用を充てることができます。

また、元金金利返済は利息分が減るのが遅いですが、繰り上げ返済すれば利息の負担を減らせます。

デメリット

同じ借入期間の場合、総返済額が多くなることです。そのため、少しでも利息を安く抑えたいという方には不向きです。

また、利息分を先に返していくため元金部分の減りが遅く感じてしまうかもしれません。ローンを返済しているにも関わらず、元金部分が減らずストレスに感じてしまう方もいるでしょう。

向いている人

元利均等返済のメリット・デメリットをご紹介しましたが、以下のような人におすすめです。

● 若い世代で世帯年収が少ない人

● 将来を見据えながら資産形成したい人

● 子どもの教育費など出費が増える人

● 借入期間中に繰り上げ返済を検討している人

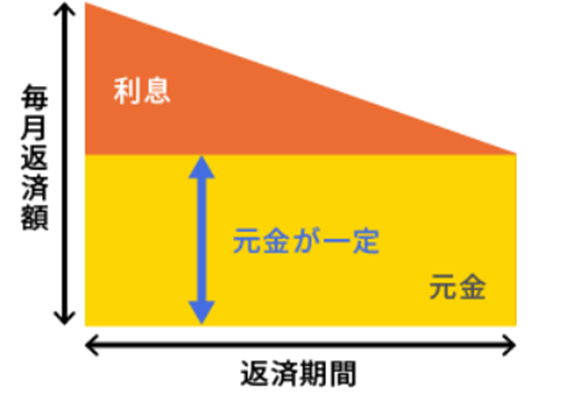

元金均等返済とは

出典元:『ARUHI住宅ローン』

元金均等返済とは、元金部分を均等にして、それに利息を合計して支払う方法です。元金と一緒に利息を払っていくため、返済当初の返済額が多くなります。

メリット

ローン返済が進むにつれて負担が少なくなることです。元利均等返済と比べると元金の返済が早いため、ローン返済中に物件を売却しても残債割れを防ぎやすくなります。また、同じ借入期間で考えると総返済額が安いです。

デメリット

ローン返済開始当初の返済額が最も高くなることです。そのため、ローン返済の負担が重いと感じてしまうかもしれません。また、ローン開始当初の毎月返済額が高いため、借入時に必要な収入も高くなります。

向いている人

元金均等返済のメリット・デメリットをご紹介しましたが、以下のような人におすすめです。

● 少しでも返済額を安く抑えたい人

● 将来的に物件の売却を視野に入れている人

● 繰り上げ返済を検討していない人

● 収入や貯金の余裕がある人

元利均等返済と元金均等返済の比較シミュレーション

| 元利均等返済 | 元金均等返済 | |

| 毎月返済額 | 77,875円 | 95,434円 |

| 年間返済額 | 934,500円 | 1,016,672円 |

| 総返済額の元金 | 30,000,000円 | 30,000,000円 |

| 総返済額の利息 | 2,719,066円 | 2,642,567円 |

| 総返済額 | 32,719,066円 | 32,642,567円 |

※借入額3,000万円、借入金額35年、金利0.5%で試算

同じ借入期間の場合、元金均等返済の方が76,499円お得になります。現在は変動金利が低金利(約0.5%)で借りられるため、2つの返済方法の総返済額に大差は出にくくなっていますが、金利が上がったときは、元金均等返済の方が恩恵を受けやすくなります。

繰り越し返済を検討している場合は、元利均等返済の方が恩恵を受けやすくなるため、よく検討して決めるようにしましょう。

住宅ローン返済方法に関するよくある質問

住宅ローン返済方法に関しては、さまざまな質問が寄せられるため、よくある質問をご紹介します。

Q.どちらの返済方法が多いですか?

多くの人に選ばれている返済方法が「元利均等返済」です。住宅ローン専門金融機関ARUHI『【フラット35】利用者データ』によると、ほとんどの人が元利均等返済を選んでいます。

元利均等返済は、毎月の返済額が一定で計画的に返済していけるため支持されています。また、資金に余裕ができたときに繰り上げ返済すると、元金均等返済より総返済額が安くなります。このような理由で元利均等返済が多くの人に選ばれているのです。

Q.返済方法を変更することはできますか?

お客様の収入が変化したことなどにより返済方法の変更を希望し、金融機関が認めた場合は返済方法を変更することができます。返済方法の変更手続きには手数料はかからないため、安心してください。

Q.各返済方法の住宅ローンシミュレーションをしてもらえますか?

どちらの返済方法が良いのか具体的にシミュレーションをしたいと考えている方は、住信SBIネット銀行の住宅ローン新規借入シミュレーションがおすすめです。返済額試算のページで「借入額」「借入期間」「金利」「返済方法」「実行予定日」「毎月の返済額」を入力して「試算する」を押せば、シミュレーション結果が出てきます。

完全無料で会員登録することもなく利用できるシミュレーションツールです。そのため、住宅ローンの返済額を確認したいという方におすすめです。

金利の入力に悩んでしまう方は、変動金利0.5%、固定金利1.0%と入力すると、現実的なシミュレーションができます。

まとめ

2つの返済方法の違いをご紹介しましたが、どちらが良いかは、下記のチェック表で判断をしてみてください。

【元利均等返済がおすすめの人】

● 若い世代で世帯年収が少ない人

● 将来を見据えながら資産形成したい人

● 子どもの教育費など出費が増える人

● 借入期間中に繰り上げ返済を検討している人

【元金均等返済がおすすめの人】

● 少しでも返済額を安く抑えたい人

● 将来的に物件の売却を視野に入れている人

● 繰り上げ返済を検討していない人

● 収入や貯金の余裕がある人

現在、住宅ローンの金利は低金利となっています。そのため、元金均等返済の恩恵が受けにくくなっています。このような理由により、多くの人が元利均等返済を選んでいます。この結果を参考にしながら、どちらの返済方法が良いかを判断してみてください。

-

前の記事

育児中に住宅ローンは組める?優遇措置など賢くローンを借りるコツ 2023.04.12

-

次の記事

不動産取得税の計算方法とは?シミュレーション例を用いて解説 2023.04.26