住宅ローンの繰り上げ返済はしないほうがいい?賢く判断して得をしよう

- 2023.05.18

- 住まいのお役立ち情報

- 住宅ローンの繰り上げ返済

今回は、住宅ローンの繰り上げ返済はしないほうがいいのかという悩みに答えていきます。 この記事を読めば、どのような人は住宅ローンの繰り上げ返済をしない方がよいのか理解できるようになるため、返済すべきかどうか悩んでいる方は記事を読んでみてください。

住宅ローンを繰り上げ返済できるほどの資金が用意できたけれど「ローン返済に充てるべきなのだろうか…」と悩んでいませんか?

結論から説明すると、お客様の状況で住宅ローンを繰り上げ返済すべきかどうかが変わります。そのため、賢く判断して後悔しない選択をしましょう。

今回は住宅ローンを繰り上げ返済しないほうがいいケースを解説します。この記事を読めば、繰り上げ返済するべきかの悩みを解決できるため、ぜひ記事を読んでみてください。

住宅ローンの繰り上げ返済とは

住宅ローンの繰り上げ返済とは、毎月の返済額とは別で、まとまった金額を支払うことをいいます。

繰り上げ返済分は元金の支払いに充てられるため、その分の利息を支払う必要がなくなり、総支払額を減らすことができます。

繰り上げ返済には、毎月の返済額を軽減する「返済額軽減型」と、返済期間が短くなる「期間短縮型」があるため、希望する方を選択するようにしましょう。

住宅ローンの繰り上げ返済をしないほうがいいケース

住宅ローンの繰り上げ返済をしないほうがいいケースは4つあります。

住宅ローン控除で税負担が軽減されている

1つ目が、住宅ローン控除に応じて税負担が軽減されているケースです。

住宅ローン控除はマイホーム入居時から最長13年間、「年末時点の住宅ローン残高×0.7%」、所得税や住民税から控除されます。ご自身が納めた所得税や住民税以上のお金が戻ってくることはありませんが、税負担が軽減されます。

例えば、3,000万円のマイホームを購入した場合は、「3,000万円×0.7%=21万円」の住宅ローン控除が受けられるのです。節税効果が見込めるため、住宅ローン控除が適用されている場合は、繰り上げ返済を控えたほうが良いでしょう。

住宅ローンの金利が安い

2つ目が、住宅ローンの金利が安いケースです。

ローンには「カードローン」「自動車ローン」「教育ローン」などがありますが、住宅ローンの金利の方が安い場合は繰り上げ返済せず、自動車購入費や教育資金に資金を充てることをおすすめします。

その一方で、奨学金など住宅ローンより金利が安いローンが利用できる場合は、そちらに借り換えしてもよいでしょう。

団体信用生命保険に加入をしている

3つ目が、団体信用生命保険に加入をしているケースです。

団体生命信用保険とは、住宅ローン返済中に契約者に万が一のことがあったとき、住宅ローン残高がゼロになる保険です。

死亡や高度障害状態に備える保険料は基本的に無料となっており、住宅ローンの金利に含まれています。お客様の中には三大疾病(ガン・心疾患・脳血管疾患)や八大疾病の特約(三大疾病と高血圧・糖尿病・慢性腎不全・肝硬変・慢性膵炎)を付けている方もいるでしょう。団体信用生命保険は住宅ローンの返済が終わるまで適用されます。

そのため、不測の事態に備えて保険に入っておきたい方は繰り上げ返済を控えるようにしましょう。

家計に余裕がなく臨時の出費が出る可能性がある

4つ目が、家計に余裕がなく臨時の出費が出る可能性があるケースです。臨時の出費とは、以下のようなものが該当します。

[臨時の出費 参考例]

● 事故や病気による医療費

● 冠婚葬祭費

● 家電家具の修理費・購入費

● 教育資金

住宅ローンの繰り上げ返済をして資金がなくなり、臨時の出費に困ってしまうなどの事態に陥らないように気をつけましょう。

住宅ローンの繰り上げ返済をしないほうがいい理由

住宅ローンの繰り上げ返済をしないほうがいいケースをご紹介しましたが、その理由について詳しく解説します。

他のローンと比べて低金利のため

住宅ローンは、「カードローン」「住宅ローン」「教育ローン」などのローンと比べて低金利です。下記に各ローンの金利を比較した表を載せましたが、他の金利と比較して低金利です。そのため、家計に余裕がなくローンを借りる予定がある方は、住宅ローンを借りていた方が利息は安く済みます。

■各種ローンの平均金利

| 平均金利 | |

| 住宅ローン | 0.3%~2% |

| カードローン | 2.54%~17.96% |

| 自動車ローン | 1%~8% |

| 教育ローン | 0.1%~5% |

団体信用生命保険が保険商品の代わりになるため

住宅ローンを借りるとき、団体信用生命保険に加入した方は保険商品代わりに使えます。例えば、死亡保険に入る場合は月額3,000円程度かかります。少額ではありますが、年間に換算すると3.6万円。35年加入する場合は126万円かかります。

団体生命保険は金利に上乗せされていることが多いですが、通常の保険より安いことが大半です。また、住宅ローンの借入額が大きいほど効果を発揮します。

そのため、住宅ローンの借入額が大きいときは団体信用生命保険を保険商品の代わりに使う方がお得です。

繰り上げ返済の資金を資産運用できるため

繰り上げ返済をしない選択をすれば、手元にある資金で資産運用が始められます。

住宅ローンの金利が低い場合は、高利回りが狙える資産運用に資金を当てたほうが、資産を増やすことができます。

どのような資産運用がよいかわからない方は、金融機関やファイナンシャルプランナーなどに相談すると、賢い選択ができるでしょう。しかし、資産運用は必ず利益が出るわけでなくリスクを伴います。そのため、それらを踏まえた上で資産運用することをおすすめします。

住宅ローンの繰り上げ返済をしないほうがいい人

住宅ローンの繰り上げ返済をしないほうがいい理由をご紹介しましたが、以下に該当する人は、返済を控えた方がよいでしょう。

他のローンを借りている人

住宅ローン以外に、カードローンや自動車ローンなどを借りている人は繰り上げ返済をすべきではありません。なぜなら、金利が高いローンから返済していく方が、利息分の負担が抑えられるためです。

例えば、クレジットカードのリボ払いの金利は15~18%と高いです。10万円借りただけで、1万8,000円程度の利息を返さなければいけません。利息で借金地獄となる恐れがあるため、他のローンを借りている場合は、高い金利のローンから返済していくようにしましょう。

子供の大学進学でローンを借りる予定の人

子供が大学に進学予定で、教育ローンを借りる予定の人は、繰り上げ返済するのを控えましょう。

奨学金が借りられるかどうかを確認して、住宅ローンの金利より安く借りられるときに繰り上げ返済するようにしましょう。このように計画を立てて、ローンを借り入れ、返済をしていくことが重要です。

投資・資産運用に興味がある人

投資・資産運用に興味がある人は、繰り上げ返済をせずに、金融商品を購入してみましょう。なぜなら、資産運用は失敗するリスクもありますが、上手くいけば繰り上げ返済するよりも、資産を増やすことができるためです。

外貨や仮想通貨、不動産投資など、さまざまな金融商品があります。そのため、自分で勉強したり、金融機関やファイナンシャルプランナーなどの専門家におすすめの金融商品を尋ねて資産運用していきましょう。

住宅ローンの繰り上げ返済を考えるタイミング

住宅ローンの繰り上げを返済しないほうがいい人をご紹介しましたが、以下のようなケースであれば返済することを考えてみることをおすすめします。

住宅ローン控除期間が終了したとき

1つ目が、住宅ローン控除期間が終了したときです。

一般的に、住宅ローンを組んで新築住宅を購入すると、住宅ローン控除が13年間受けられます。 この期間が終了して、家計に余裕がある場合は、繰り上げ返済を考えてもよいでしょう。なぜなら、繰り上げ返済すると、利息分の負担が抑えられるためです。

そのため、住宅ローン控除期間が終了したタイミングで繰り上げ返済を考えてみることをおすすめします。

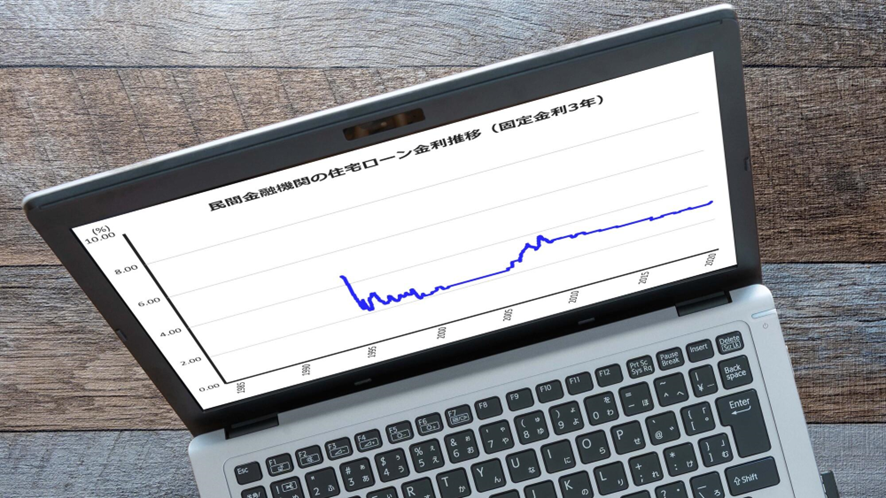

変動金利の上昇が見込まれるとき

変動金利が何らかの理由で急上昇してしまうと、利息分の負担が重くなります。

125%ルール(毎月の返済額に対して125%の金額までしか上げられない)が定められているため、急上昇することはありませんが、利息の負担が重くなってきたと感じるようになったら、繰り上げ返済をした方がよいでしょう。

家計の余裕ができてローンの心理的負担を減らしたいとき

住宅ローンも借金に該当するため、ストレスに感じてしまう人もいます。先々の返済がストレスになる方は、繰り上げ返済をして借金のない生活を送った方がよいでしょう。借金によるストレスは、仕事や人間関係、家庭などに悪影響を与えます。

そのため、借金をすることに抵抗がある方は、繰り上げ返済した方がよいでしょう。

まとめ

住宅ローンの繰り上げ返済とは、毎月の返済額とは別で、まとまった金額を支払うことをいいます。繰り上げ返済分は元金の支払いに充てられるため、その分の利息を支払う必要がなくなり、総支払額を減らすことができます。しかし、以下に該当する方は繰り上げ返済しない方がよいでしょう。

● 他のローンを借りている人

● 子供の大学進学でローンを借りる予定の人

● 投資・資産運用に興味がある人

この記事では、繰り上げ返済を考えるべきタイミングまで解説しました。ぜひ、この記事を見ながら、繰り上げ返済するかを考えてみてください。

-

前の記事

家の寿命 2023.05.01

-

次の記事

記事がありません